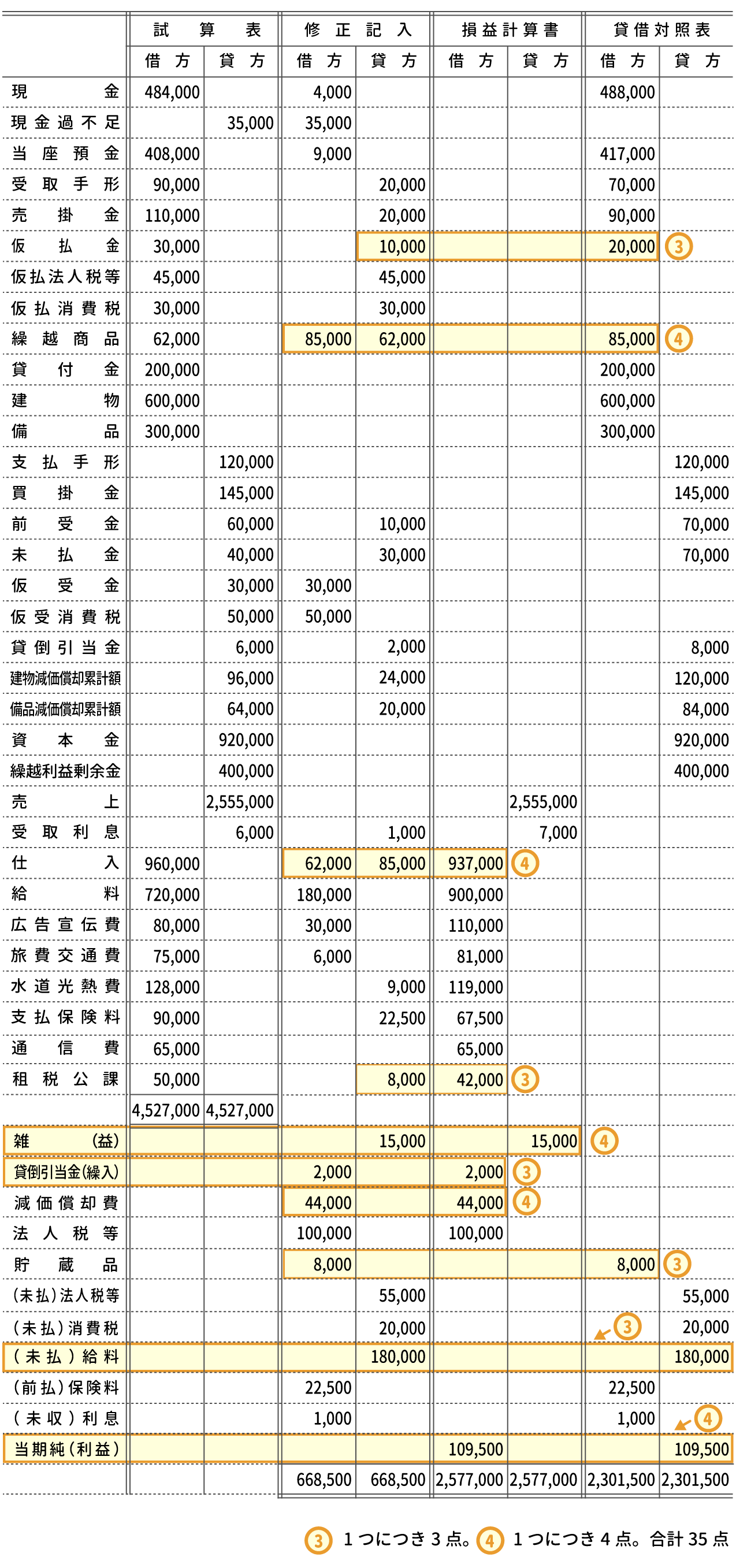

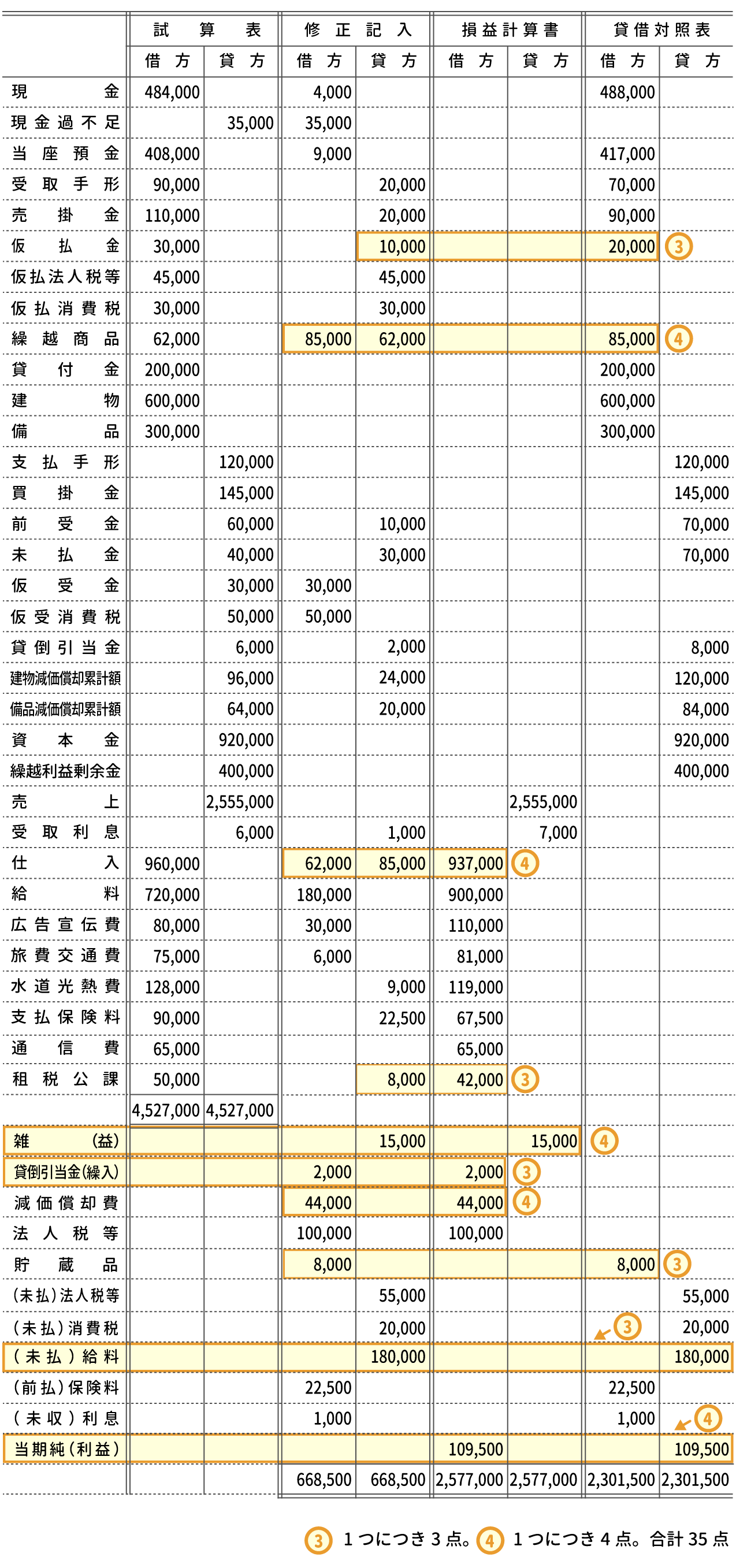

第3問(精算表) 解答・解説

山口株式会社では、会計期間を1月1日から12月31日としている。

【決算日に判明した事項】と【決算整理事項】にもとづいて、X6年12月31日の精算表を作成しなさい。

【決算日に判明した事項】

- 1.現金過不足の残高は、期中に帳簿残高と実際有高とを比較した際に、実際有高が¥35,000過剰であったものである。 その原因の1つは、約束手形¥20,000の代金を受け取った際の未記帳であることが判明した。しかし、残額については原因が不明なので、適切に処理する。

- 2.期中に小切手で支払った水道光熱費¥23,000を¥32,000と記帳していたことが判明した。

- 3.商品の広告宣伝に係る費用¥30,000の請求書(当期分)が決算日直前に到着していたが、未処理のため適切に処理する。

- 4.出張していた社員が戻り、旅費交通費の概算額¥10,000を精算したところ、現金¥4,000が戻された。

- 5.出張していた社員から、当座預金への振込¥30,000があり、仮受金として処理していたが、このうち¥20,000については売掛金の回収分、残額の¥10,000については商品の手付金であることが判明した。

【決算整理事項】

- 1.期末商品棚卸高は¥85,000である。

- 2.受取手形、売掛金の期末残高に対して、差額補充法により5%の貸倒引当金を設定する。

- 3.備品(耐用年数:10年、残存価額:取得原価の20%)および建物(耐用年数20年、残存価額:取得原価の20%)に対して、定額法により減価償却を行う。

- ただし、備品のうち¥100,000については、当期の7月1日に購入したものであり、これについては月割計算によって減価償却費を算定する。

- 4.収入印紙の未使用高¥8,000を計上する。

- 5.給料の未払額が¥180,000ある。

- 6.支払保険料は、当期の4月1日に向こう1年分を前払いしたものである。次期分の保険料を前払費用として計上する。

- 7.貸付金は、当期の10月1日に貸付期間1年、年利率2%の条件で貸し付けたもので、利息は返済時に受け取ることとなっている。なお、利息は月割計算によって算定する。

- 8.確定した法人税等の金額は¥100,000であった。仮払法人税等との差額を未払法人税等として計上する。

- 9.消費税(税抜方式)の処理を行う。

解答・解説

【決算日に判明した事項】の仕訳をします。

1.現金過不足の残高は、期中に帳簿残高と実際有高とを比較した際に、実際有高が¥35,000過剰であったものである。その原因の1つは、約束手形¥20,000の代金を受け取った際の未記帳であることが判明した。しかし、残額については原因が不明なので、適切に処理する。

現金過不足を、受取手形と雑益に振り替えます。

| 借方 | 金額 | 貸方 | 金額 |

| 現金過不足 | 35,000 | 受取手形 | 20,000 |

| 雑益 | 15,000 |

(詳しくは、現金過不足の処理をどうぞ!)

2.期中に小切手で支払った水道光熱費¥23,000を¥32,000と記帳していたことが判明した。

水道光熱費を9,000(32,000 - 23,000)円多く計上しているので、この分の逆仕訳をします。

| 借方 | 金額 | 貸方 | 金額 |

| 当座預金 | 9,000 | 水道光熱費 | 9,000 |

(詳しくは、訂正仕訳をどうぞ!)

3.商品の広告宣伝に係る費用¥30,000の請求書(当期分)が決算日直前に到着していたが、未処理のため適切に処理する。

当期分の広告宣伝費を計上します。問題文には、『代金はあとで支払う』などの記述はありませんが、『請求書が決算日直前に到着していたが、未処理のため適切に処理する』との記述から 代金はまだ支払っていないことが想定されるので、相手勘定科目は未払金とします。

本試験でも、このようなイジワル問題が出題されることがあるので慣れておきましょう。

| 借方 | 金額 | 貸方 | 金額 |

| 広告宣伝費 | 30,000 | 未払金 | 30,000 |

(詳しくは、未払金と未収入金をどうぞ!)

4.出張していた社員が戻り、旅費交通費の概算額¥10,000を精算したところ、現金¥4,000が戻された。

旅費交通費の概算額10,000円のうち、旅費交通費が6,000円、残りが4,000円(現金受け取り)であることが分かったので、 仮払金を、旅費交通費と現金に振り替えます。

| 借方 | 金額 | 貸方 | 金額 |

| 旅費交通費 | 6,000 | 仮払金 | 10,000 |

| 現金 | 4,000 |

(詳しくは、仮払金と仮受金をどうぞ!)

5.出張していた社員から、当座預金への振込¥30,000があり、仮受金として処理していたが、このうち¥20,000については売掛金の回収分、残額の¥10,000については商品の手付金であることが判明した。

振込の内容が、売掛金20,000円の回収と、商品の手付金10,000円であることが分かったので、 仮受金を、売掛金と前受金に振り替えます。

| 借方 | 金額 | 貸方 | 金額 |

| 仮受金 | 30,000 | 売掛金 | 20,000 |

| 前受金 | 10,000 |

(詳しくは、仮払金と仮受金をどうぞ!)

【決算整理事項】の仕訳をします。

1.期末商品棚卸高は¥85,000である。

試算表欄の繰越商品の残高は62,000円で、これが期首商品棚卸高に当たります。よって、この分を『繰越商品(資産)』から『仕入(費用)』に振り替えます。

また、期末商品棚卸高は85,000円なので、この分を『仕入(費用)』から『繰越商品(資産)』に振り替えます。

| 借方 | 金額 | 貸方 | 金額 |

| 仕入 | 62,000 | 繰越商品 | 62,000 |

| 繰越商品 | 85,000 | 仕入 | 85,000 |

売上原価の算定をする際は、期首棚卸商品と期末棚卸商品が両方とも有り、このような仕訳になるパターンが多いです。

『しーくり・くりしー(仕入/繰越商品・繰越商品/仕入)』と覚えましょう。

(詳しくは、売上原価の算定をどうぞ!)

2.受取手形、売掛金の期末残高に対して、差額補充法により5%の貸倒引当金を設定する。

【決算日に判明した事項】1.と5.を考慮すると、受取手形と売掛金の残高は次のようになります。

- 式)(90,000 - 20,000) + (110,000 - 20,000) = 160,000(円)

よって、5%の貸倒引当金は、8,000(160,000×0.05)円となります。

試算表欄の貸倒引当金の残高は6,000円なので、2,000円の貸倒引当金の繰入れます。

| 借方 | 金額 | 貸方 | 金額 |

| 貸倒引当金繰入 | 2,000 | 貸倒引当金 | 2,000 |

(詳しくは、貸倒引当金の設定をどうぞ!)

3.備品(耐用年数:10年、残存価額:取得原価の20%)および建物(耐用年数20年、残存価額:取得原価の20%)に対して、定額法により減価償却を行う。ただし、備品のうち¥100,000については、当期の7月1日に購入したものであり、これについては月割計算によって減価償却費を算定する。

試算表欄の建物減価償却累計額、備品減価償却累計額に残高があるので、間接法で記入していることが分かります。

間接法で減価償却費を計上します。

建物の減価償却費を求めます。

-

式)[ 減価償却費 ] = ([ 取得原価 ] - [ 残存価額 ])÷[ 耐用年数 ]

= {600,000 - (600,000×0.20)}÷20

= 480,000÷20

= 24,000(円)

当期の7月1日に購入した備品(100,000円分)の減価償却費を求めます。

-

式){100,000 - (100,000×0.20)}÷10×(6 / 12)

= 8,000×(1 / 2)

= 4,000(円)

残りの備品(200,000円分)の減価償却費を求めます。

-

式){200,000 - (200,000×0.20)}÷10

= 160,000÷10

= 16,000(円)

よって、減価償却費は44,000(24,000 + 4,000 + 16,000)円となります。

| 借方 | 金額 | 貸方 | 金額 |

| 減価償却費 | 44,000 | 建物減価償却累計額 | 24,000 |

| 備品減価償却累計額 | 20,000 |

(詳しくは、固定資産の減価償却をどうぞ!)

4.収入印紙の未使用高¥8,000を計上する。

試算表欄の租税公課の残高は50,000円です。このうち、8,000円が未使用なので、貯蔵品に振り替えます。

| 借方 | 金額 | 貸方 | 金額 |

| 貯蔵品 | 8,000 | 租税公課 | 8,000 |

(詳しくは、貯蔵品の棚卸しをどうぞ!)

5.給料の未払額が¥180,000ある。

当期の給料の未払額が180,000円残っているので、これを給料として計上し、相手勘定科目は未払給料とします。

| 借方 | 金額 | 貸方 | 金額 |

| 給料 | 180,000 | 未払給料 | 180,000 |

(なお、当期の従業員の給料の残高は、未払額を含めても900,000円しかないので、少なすぎるのでは? と思った方もいるかもしれませんが、本試験でも、このような現実的ではない数字が出題されることはよくあります。あまりに気にしないことが大事です。)

6.支払保険料は、当期の4月1日に向こう1年分を前払いしたものである。次期分の保険料を前払費用として計上する。

支払保険料のうち、当期の分ではないものを前払保険料に振り替えます。

当期の分ではないものは、X7年1月1日~X7年3月31日までの3ヶ月分です。

- 式)90,000×(3 / 12) = 22,500(円)

| 借方 | 金額 | 貸方 | 金額 |

| 前払保険料 | 22,500 | 支払保険料 | 22,500 |

(詳しくは、費用と収益の前受け、前払いをどうぞ!)

7.貸付金は、当期の10月1日に貸付期間1年、年利率2%の条件で貸し付けたもので、利息は返済時に受け取ることとなっている。なお、利息は月割計算によって算定する。

貸付金200,000円の利息のうち、当期の分を受取利息として計上します。

当期の分は、X6年10月1日~X6年12月31日までの3ヶ月分です。

- 式)200,000×0.02×(3 / 12) = 1,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| 未収利息 | 1,000 | 受取利息 | 1,000 |

(詳しくは、費用と収益の未収、未払いをどうぞ!)

8.確定した法人税等の金額は¥100,000であった。仮払法人税等との差額を未払法人税等として計上する。

確定した法人税等¥100,000のうち、¥45,000は仮払法人税としてすでに支払ってあります。

未払法人税等は、確定した法人税等から仮払法人税等を差し引いて計上します。

- 式)100,000 - 45,000 = 55,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| 法人税等 | 100,000 | 仮払法人税等 | 45,000 |

| 未払法人税等 | 55,000 |

(詳しくは、法人税等をどうぞ!)

9.消費税(税抜方式)の処理を行う。

決算における消費税(税抜方式)の処理は、『仮受消費税』と『仮払消費税』とを相殺(借方貸方を逆にします)し、その

仮受消費税と仮払消費税の差額分を『未払消費税(負債)』として計上することによって行います。

- 式)50,000 - 30,000 = 20,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| 仮受消費税 | 50,000 | 仮払消費税 | 30,000 |

| 未払消費税 | 20,000 |

(詳しくは、消費税をどうぞ!)

修正記入欄、損益計算書欄、貸借対照表欄に反映します。

こちらの解説が難しい場合は、精算表のページをもう一度ご覧下さい。

|

第1問(仕訳) 問題 |

|

第2問(商品有高帳・伝票 一部現金取引) 問題 |

|

第3問(精算表) 問題 |

|

第1問(仕訳) 解答・解説 |

|

第2問(商品有高帳・伝票 一部現金取引) 解答・解説 |

|

第3問(精算表) 解答・解説(← 今ココ!) |

|

第1回 完全予想模試 ネット試験 |