第1問(仕訳) 解答・解説

下記の取引について仕訳しなさい。ただし、勘定科目は、各取引の下の勘定科目の中からもっとも適当と思われるものを選び、記号で解答すること。

問題

1.事務所の設立にあたり賃借契約を結び、敷金¥300,000、仲介手数料¥20,000、初月賃料¥50,000を普通預金口座から振り込んだ。 なお、仲介手数料は費用として計上する。 ア. 社会保険料預り金イ. 差入保証金ウ. 支払家賃エ. 受取手数料オ. 支払手数料カ. 普通預金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ差入保証金 | 300,000 | カ普通預金 | 370,000 |

| オ支払手数料 | 20,000 | ||

| ウ支払家賃 | 50,000 |

※本ページでは、解説の便宜上、解答の記号の横に勘定科目を記載していますが、実際の試験では記号のみで解答します。

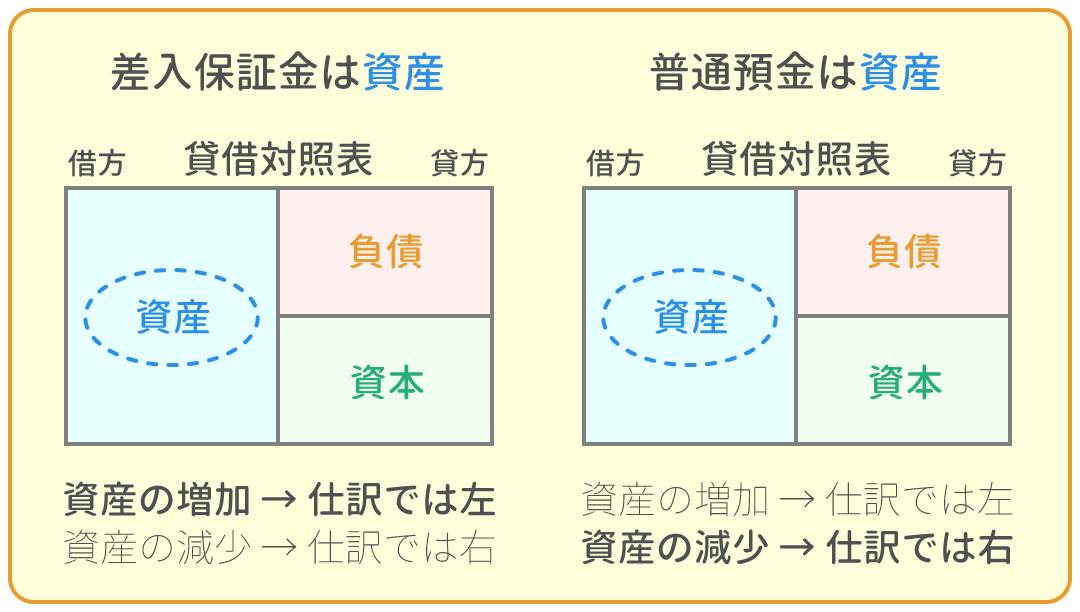

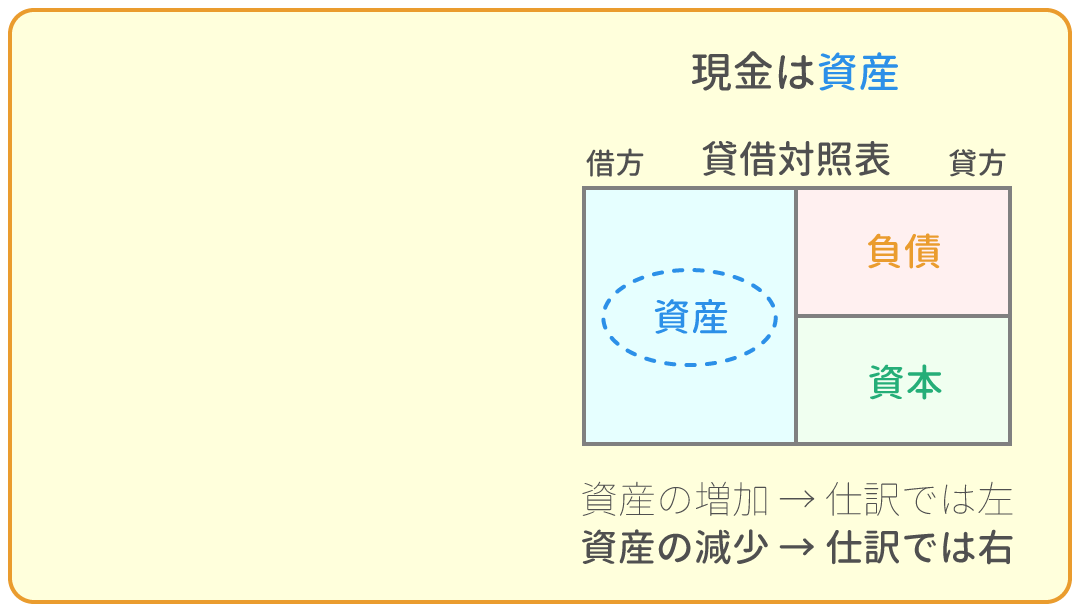

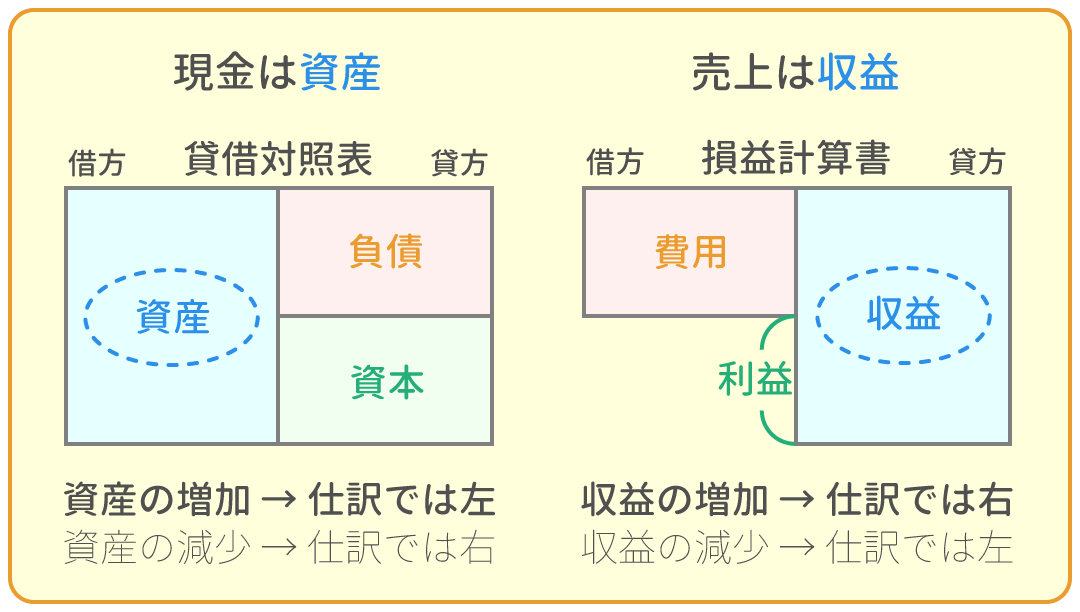

保証金を支払ったことで、「(原状復帰費用を差し引いた)保証金が戻ってくる権利」を得たので『差入保証金(資産)』の増加と考え、左に仕訳します。

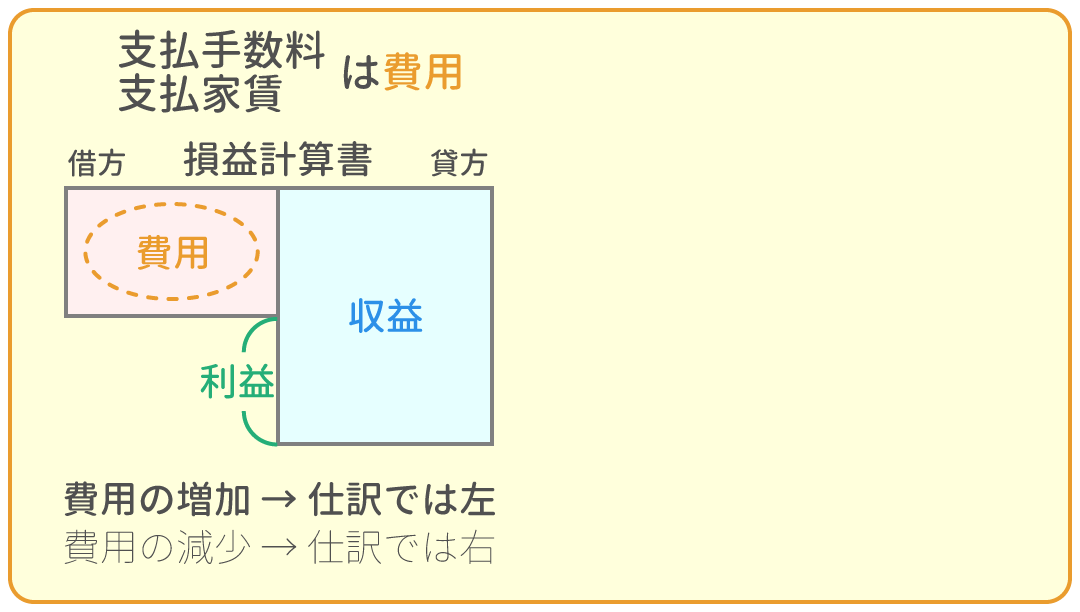

手数料を支払ったので、『支払手数料(費用)』の増加と考え、左に仕訳します。

家賃を支払ったので、『支払家賃(費用)』の増加と考え、左に仕訳します。

普通預金から支払ったので、『普通預金(資産)』の減少と考え、右に仕訳します。

式)300,000 + 20,000 + 50,000 = 370,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| イ差入保証金 | 300,000 | カ普通預金 | 370,000 |

| オ支払手数料 | 20,000 | ||

| ウ支払家賃 | 50,000 |

なお、本試験では、複数行仕訳の勘定科目の順番は問われませんので、次のように解答しても正解となります。

| 借方 | 金額 | 貸方 | 金額 |

| イ差入保証金 | 300,000 | カ普通預金 | 370,000 |

| ウ支払家賃 | 50,000 | ||

| オ支払手数料 | 20,000 |

1問各3点となり、このページ全てで45点の配点です。

第1問(仕訳)の必勝テクニックもお薦めコンテンツなので、ぜひご覧ください。

問題

2.長崎株式会社に商品¥80,000を注文し、手付金として¥25,000の小切手を振り出して渡した。 ア. 仕入イ. 現金ウ. 当座預金エ. 前払金オ. 仮払金カ. 未払金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ前払金 | 25,000 | ウ当座預金 | 25,000 |

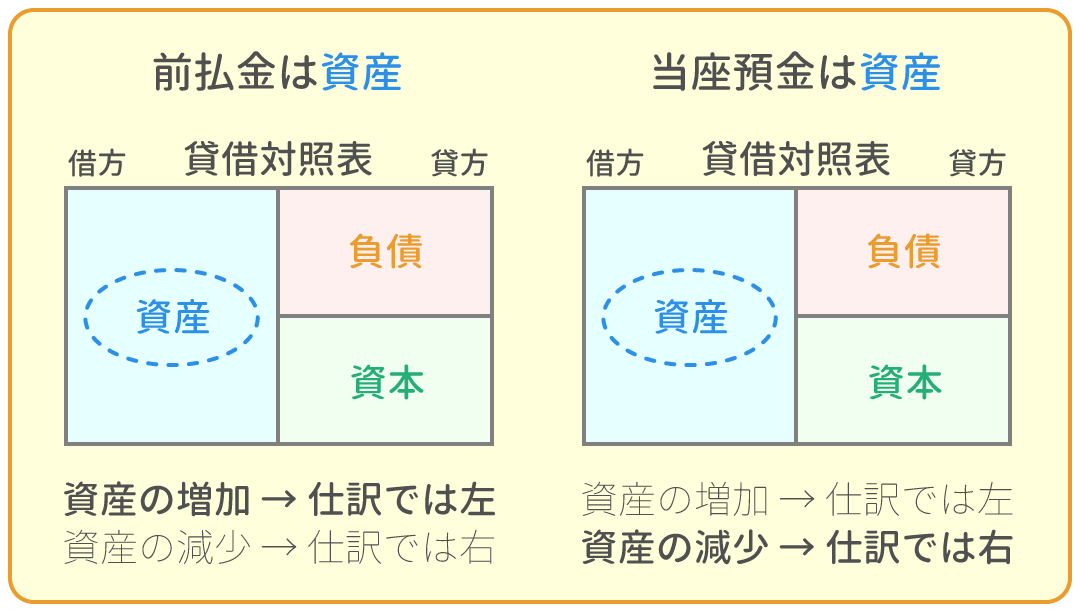

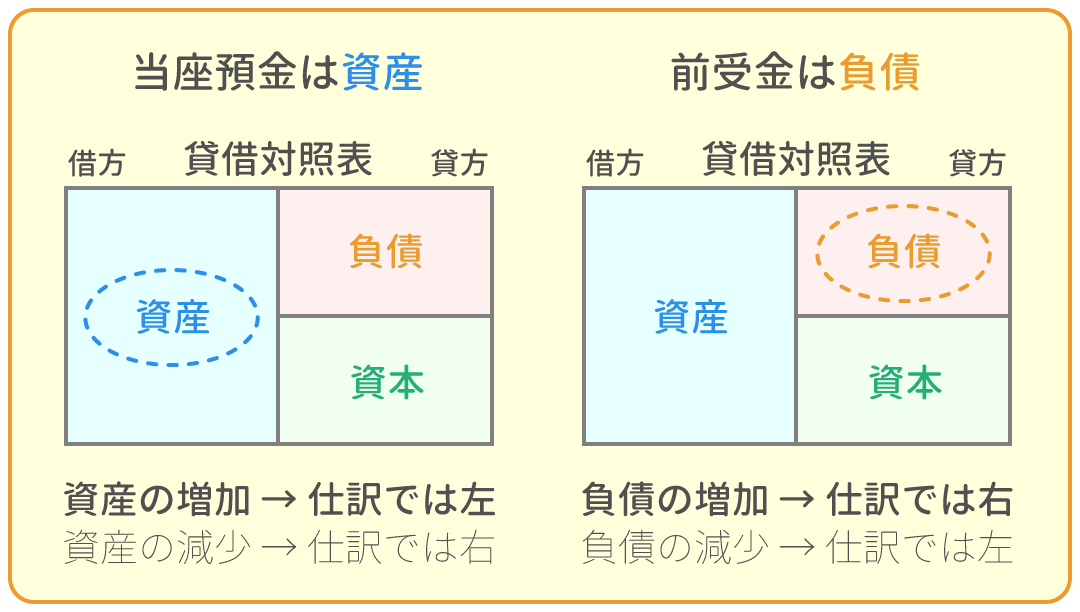

「手付金を差し引いた額で商品を売ってもらえる権利」を得たので、 『前払金(資産)』の増加と考え、左に仕訳します。

小切手を振り出したので、『当座預金(資産)』の減少と考え、右に仕訳します。

(小切手を受け取った時は『現金(資産)』の増加ですが、小切手を振り出した時は『当座預金(資産)』の減少です。)

| 借方 | 金額 | 貸方 | 金額 |

| エ前払金 | 25,000 | ウ当座預金 | 25,000 |

この問題の¥80,000という情報は「ひっかけ」です。本試験では、この類の「ひっかけ」がよく出題されるので注意しましょう。

問題

3.令和1年8月1日に取得した備品(取得原価:¥150,000、残存価額:¥60,000、耐用年数:6年、定額法により償却、間接法により記帳)を、令和4年3月31日に¥120,000で売却し、代金は翌月末に受け取ることにした。 なお、決算日は12月31日であり、減価償却費は月割りで計算するものとする。 ア. 減価償却費イ. 減価償却累計額ウ. 備品エ. 固定資産売却益オ. 固定資産売却損カ. 未収入金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ減価償却累計額 | 36,250 | ウ備品 | 150,000 |

| ア減価償却費 | 3,750 | エ固定資産売却益 | 10,000 |

| カ未収入金 | 120,000 |

取得原価:¥150,000、残存価額:¥60,000、耐用年数:6年なので、月毎の減価償却費は¥1,250です。

式)(150,000 - 60,000)÷(6×12) = 1,250(円)

備品を取得した令和1年8月1日から令和3年12月31日の決算日まで29ヶ月あるので、減価償却累計額は¥36,250です。

式)1,250×29 = 36,250(円)

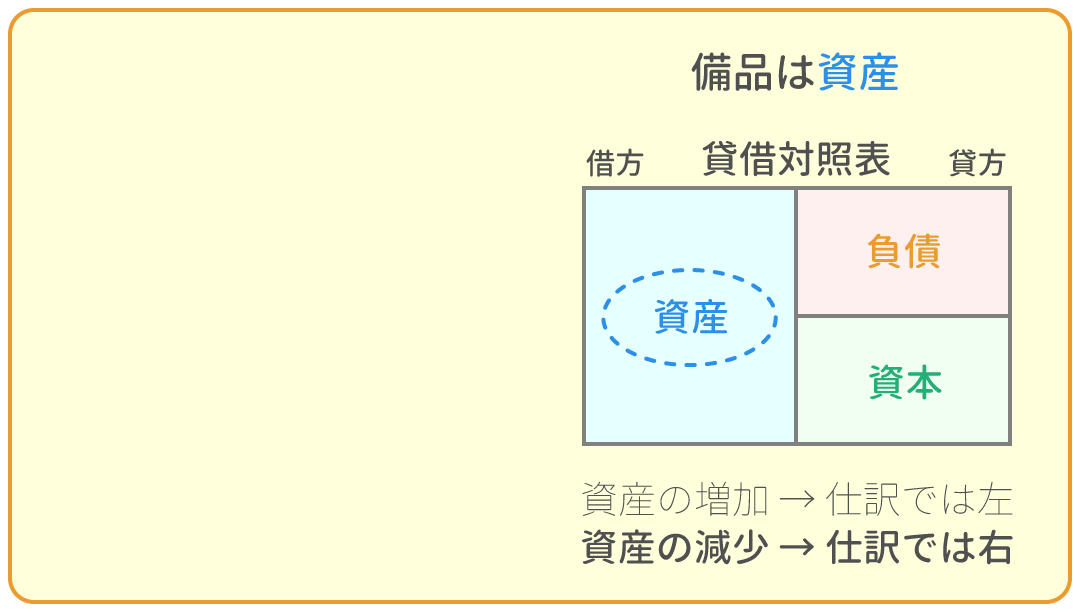

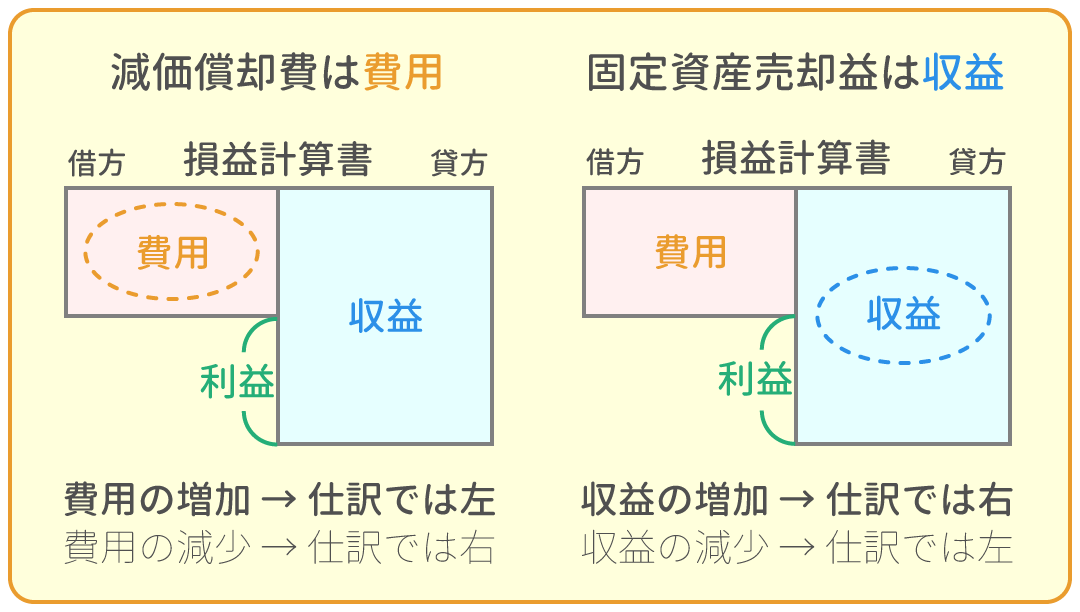

『備品(資産)』の減少と考え、右に仕訳します。

反対側(左)に減価償却累計額を仕訳し、現在計上されているであろう減価償却累計額を取り消します。

| 借方 | 金額 | 貸方 | 金額 |

| イ減価償却累計額 | 36,250 | ウ備品 | 150,000 |

今期の3ヶ月の減価償却費は¥3,750です。

『減価償却費(費用)』の増加と考え、左に仕訳します。

式)1,250×3 = 3,750(円)

120,000円で売却しているので、以下の計算の通り、¥10,000の固定資産売却益が発生します。

『固定資産売却益(収益)』の増加と考え、右に仕訳します。

式)120,000 - {150,000 - (36,250 + 3,750)} = 10,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| イ減価償却累計額 | 36,250 | ウ備品 | 150,000 |

| ア減価償却費 | 3,750 | エ固定資産売却益 | 10,000 |

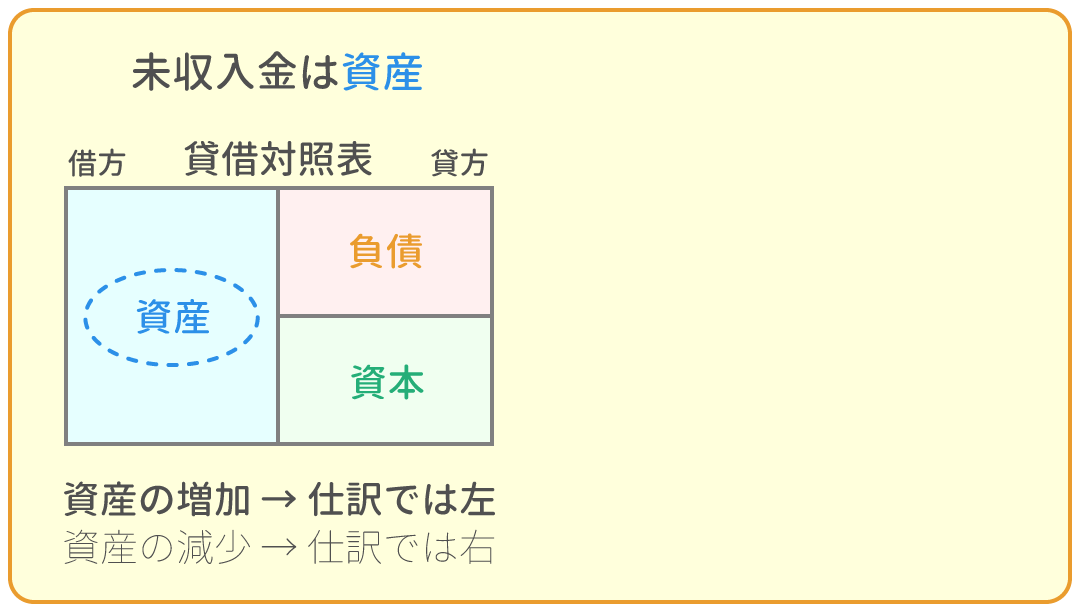

代金は翌月末とのことなので、『未収入金(資産)』の増加と考え、左に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ減価償却累計額 | 36,250 | ウ備品 | 150,000 |

| ア減価償却費 | 3,750 | エ固定資産売却益 | 10,000 |

| カ未収入金 | 120,000 |

問題

4.従業員に対する給料¥200,000を支払うにあたり、従業員の社会保険料¥15,000と、所得税の源泉徴収額¥18,000を差し引き、残額を現金で渡した。 ア. 現金イ. 社会保険料預り金ウ. 所得税預り金エ. 法定福利費オ. 給料カ. 未払金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| オ給料 | 200,000 | イ社会保険料預り金 | 15,000 |

| ウ所得税預り金 | 18,000 | ||

| ア現金 | 167,000 |

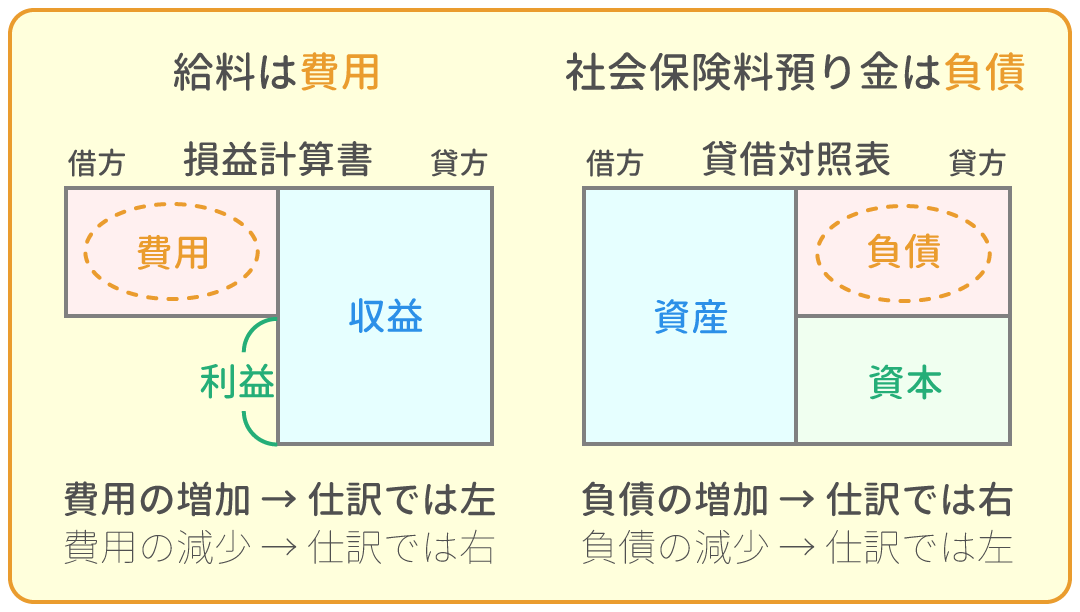

給料を支払ったので、『給料(費用)』の増加と考え、左に仕訳します。

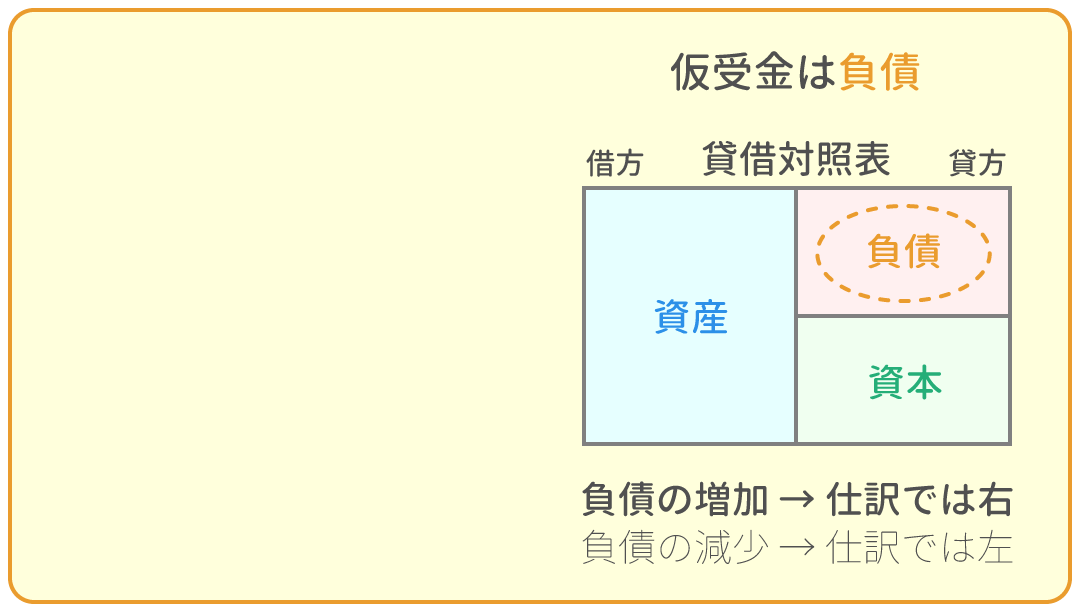

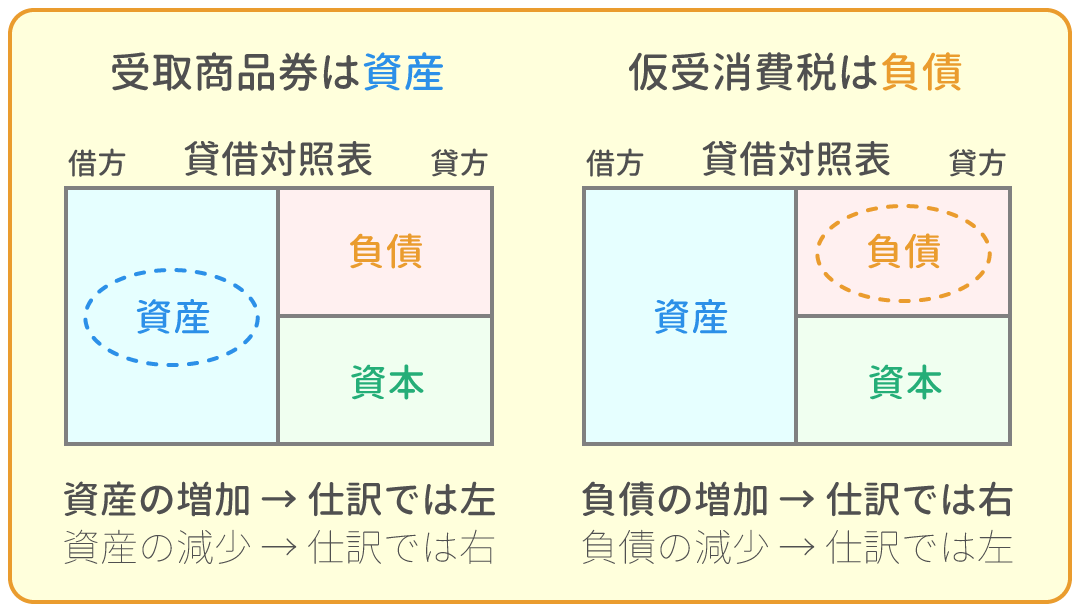

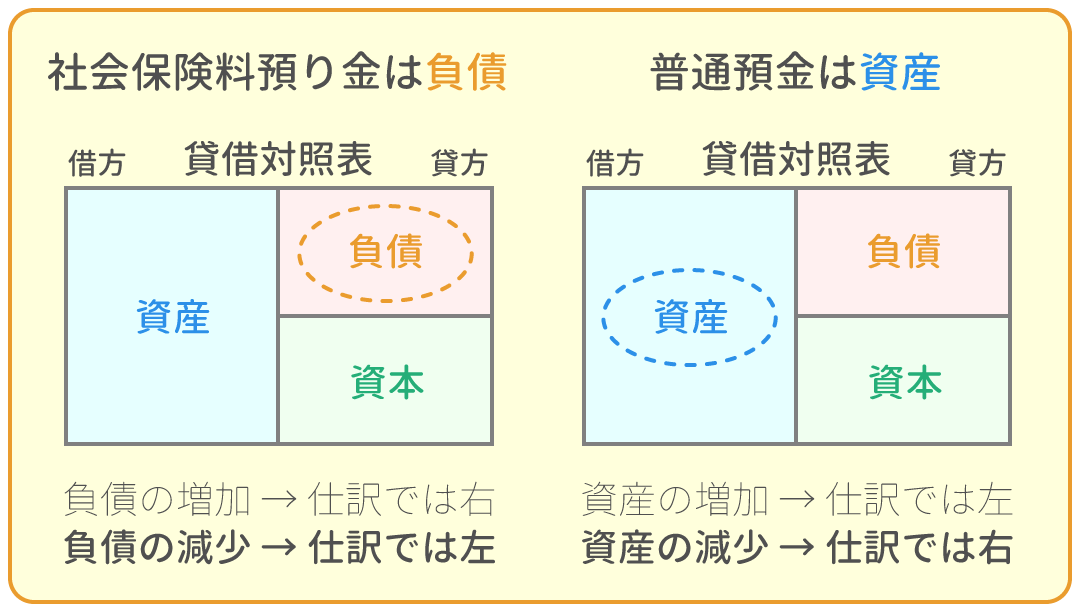

従業員から社会保険料15,000円を預り、 「預ったお金を支払う義務」を負ったので、 15,000円分の 『社会保険料預り金(負債)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| オ給料 | 200,000 | イ社会保険料預り金 | 15,000 |

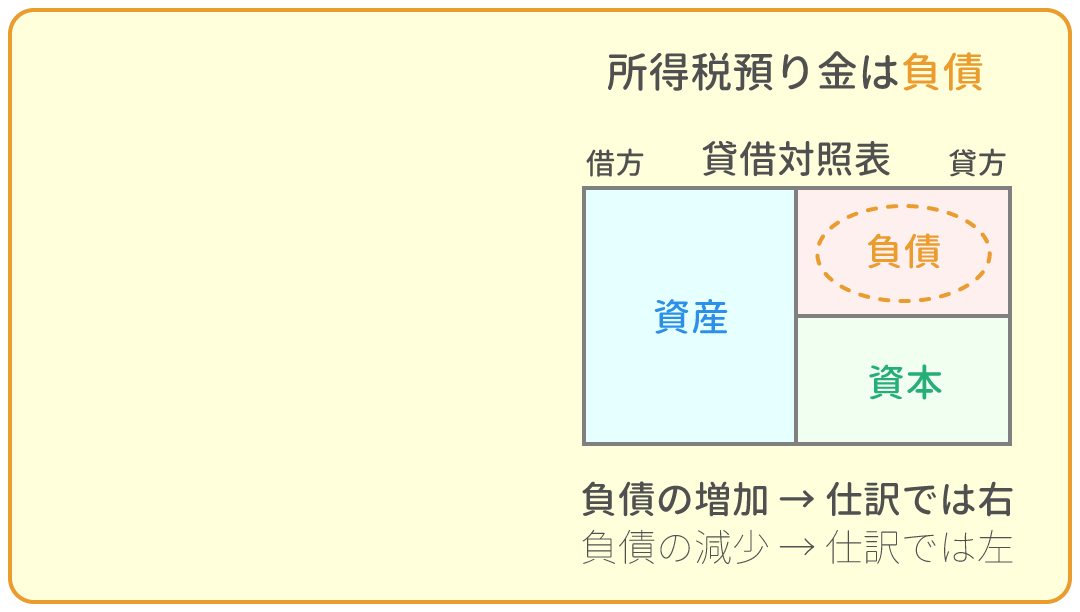

更に、所得税の源泉徴収額である18,000円を預り、 「預ったお金を支払う義務」を負ったので、 18,000円分の『所得税預り金(負債)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| オ給料 | 200,000 | イ社会保険料預り金 | 15,000 |

| ウ所得税預り金 | 18,000 |

差し引いた額を現金で支払ったので、『現金(資産)』の減少と考え、右に仕訳します。

式)200,000 - (15,000 + 18,000) = 167,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| オ給料 | 200,000 | イ社会保険料預り金 | 15,000 |

| ウ所得税預り金 | 18,000 | ||

| ア現金 | 167,000 |

問題

5.出張中の従業員から当座預金の口座に¥98,000の入金があった。このうち、¥68,000については、大阪株式会社より注文を受けた際に受け取った手付金であることが分かっているが、残額の詳細は不明である。 ア. 現金イ. 前払金ウ. 雑益エ. 当座預金オ. 前受金カ. 仮受金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ当座預金 | 98,000 | オ前受金 | 68,000 |

| カ仮受金 | 30,000 |

当座預金口座に入金があったので、『当座預金(資産)』の増加と考え、左に仕訳します。

「手付金を差し引いた額で商品を売る義務」を負ったので、 『前受金(負債)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| エ当座預金 | 98,000 | オ前受金 | 68,000 |

残額は、何のための代金かが分からないので、『仮受金(負債)』の増加と考え、右に仕訳します。

式)98,000 - 68,000 = 30,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| エ当座預金 | 98,000 | オ前受金 | 68,000 |

| カ仮受金 | 30,000 |

問題

6.大分株式会社は、増資のため、株式300株を1株あたり¥25,000で発行し、振込金額は当座預金とした。なお、払込金は全額資本金として処理した。 ア. 現金イ. 当座預金ウ. 普通預金エ. 資本金オ. 利益準備金カ. 繰越利益剰余金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ当座預金 | 7,500,000 | エ資本金 | 7,500,000 |

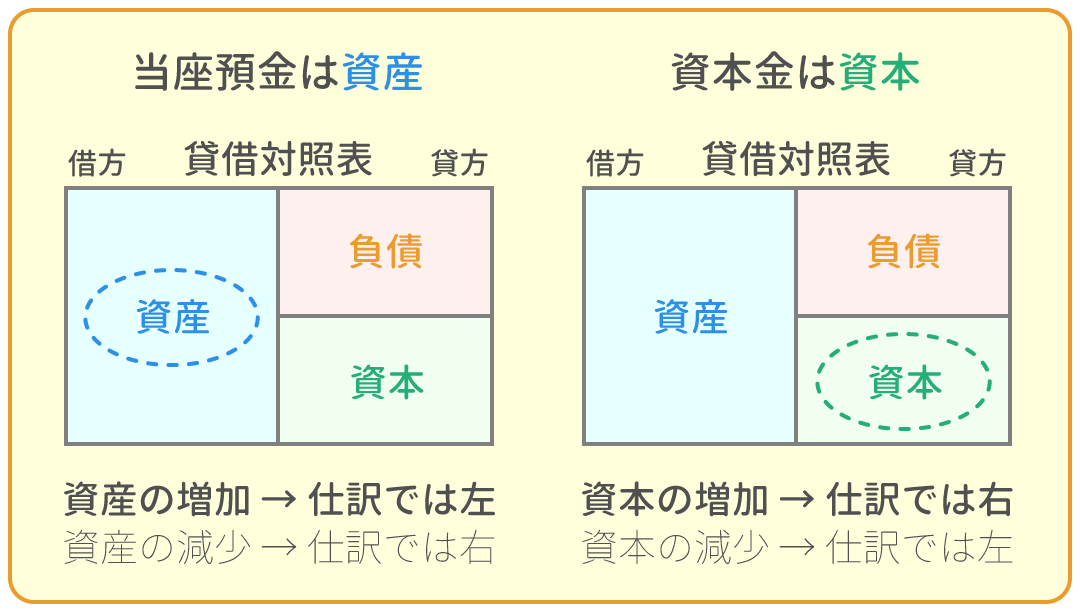

当座預金口座に入金があったので、『当座預金(資産)』の増加と考え、左に仕訳します。

出資してもらったので、『資本金(資本)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ当座預金 | 7,500,000 | エ資本金 | 7,500,000 |

問題

7.商品¥20,000を売り上げ、消費税¥2,000を含めた合計額のうち¥17,000は現金で受け取り、残額は商品券を受け取った。なお、消費税の会計処理は税抜方式による。 ア. 売掛金イ. 現金ウ. 売上エ. 仮受消費税オ. 未払消費税カ. 受取商品券

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ現金 | 17,000 | ウ売上 | 20,000 |

| カ受取商品券 | 5,000 | エ仮受消費税 | 2,000 |

現金を受け取ったので『現金(資産)』の増加と考え、左に仕訳します。

商品を売り上げたので、『売上(収益)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ現金 | 17,000 | ウ売上 | 20,000 |

商品券を受け取ったので『受取商品券(資産)』の増加と考え、左に仕訳します。

消費税を預り、「あとで国に納めなければならない義務」を負ったので『仮受消費税(負債)』の増加と考え、右側に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ現金 | 17,000 | ウ売上 | 20,000 |

| カ受取商品券 | 5,000 | エ仮受消費税 | 2,000 |

問題

8.従業員の給料から控除していた社会保険料¥42,000および同額の社会保険料の会社負担額を併せて普通預金口座から納付した。 ア. 現金イ. 普通預金ウ. 社会保険料預り金エ. 仮受金オ. 所得税預り金カ. 法定福利費

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| ウ社会保険料預り金 | 42,000 | イ普通預金 | 84,000 |

| カ法定福利費 | 42,000 |

「預ったお金を支払う義務」がなくなったので、『社会保険料(負債)』の減少と考え、左に仕訳します。

普通預金から納付したので、『普通預金(資産)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| ウ社会保険料預り金 | 42,000 | イ普通預金 | 84,000 |

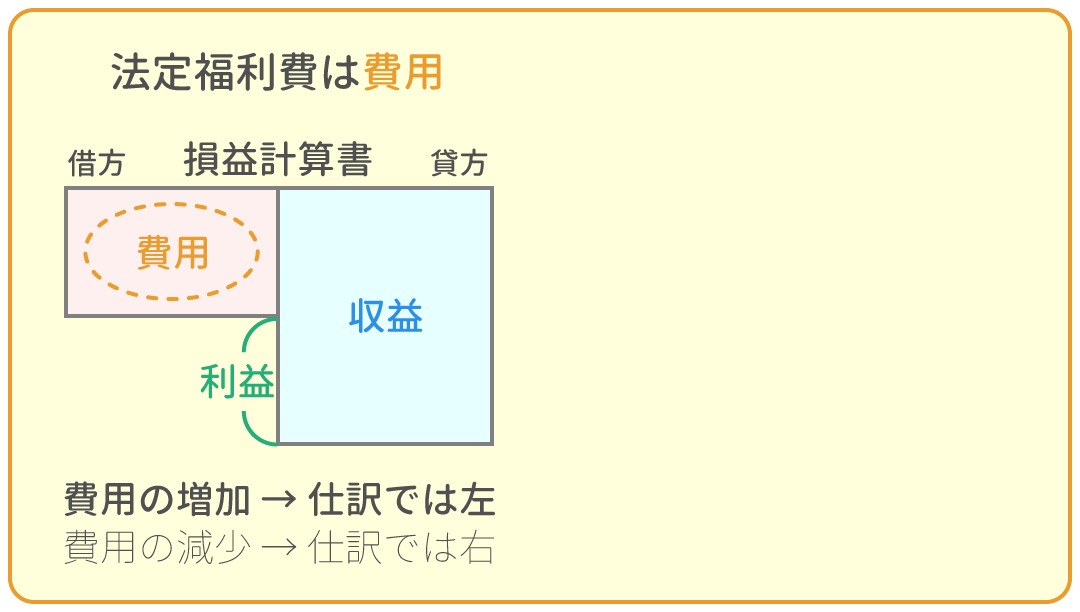

社会保険料は同額を会社も負担するので、『法定福利費(費用)』の増加と考え、左に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| ウ社会保険料預り金 | 42,000 | イ普通預金 | 84,000 |

| カ法定福利費 | 42,000 |

問題

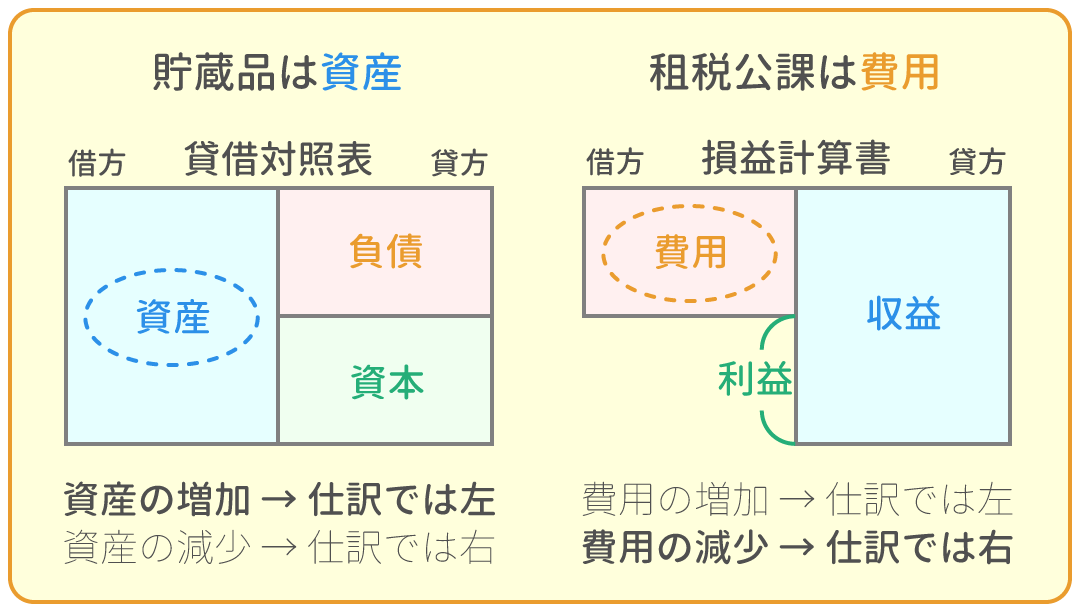

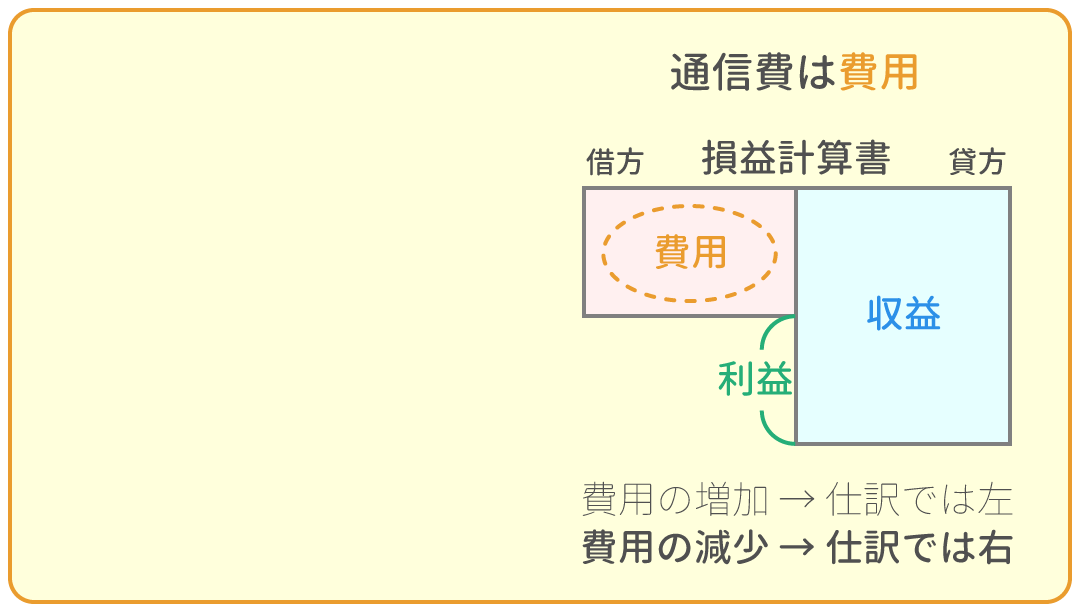

9.収入印紙¥10,000と84円切手100枚を購入し費用として計上していたが、決算にあたり、収入印紙¥5,000、84円切手20枚が未使用であったため、適切な勘定科目に振り替えた。 ア. 租税公課イ. 貯蔵品ウ. 消耗品費エ. 繰越商品オ. 雑益カ. 通信費

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ貯蔵品 | 6,680 | ア租税公課 | 5,000 |

| カ通信費 | 1,680 |

余った収入印紙と切手を次期に繰り越すので、『貯蔵品(資産)』の増加と考え、左に仕訳します。

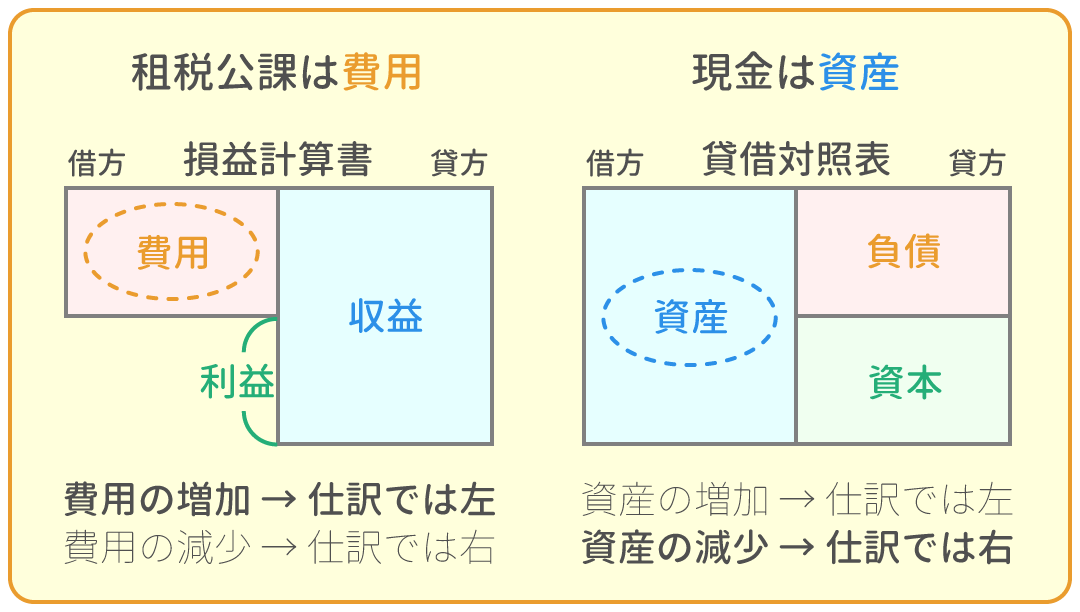

「租税公課として計上していた分」から「貯蔵品として繰り越す分」を差し引くので、『租税公課(費用)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ貯蔵品 | 6,680 | ア租税公課 | 5,000 |

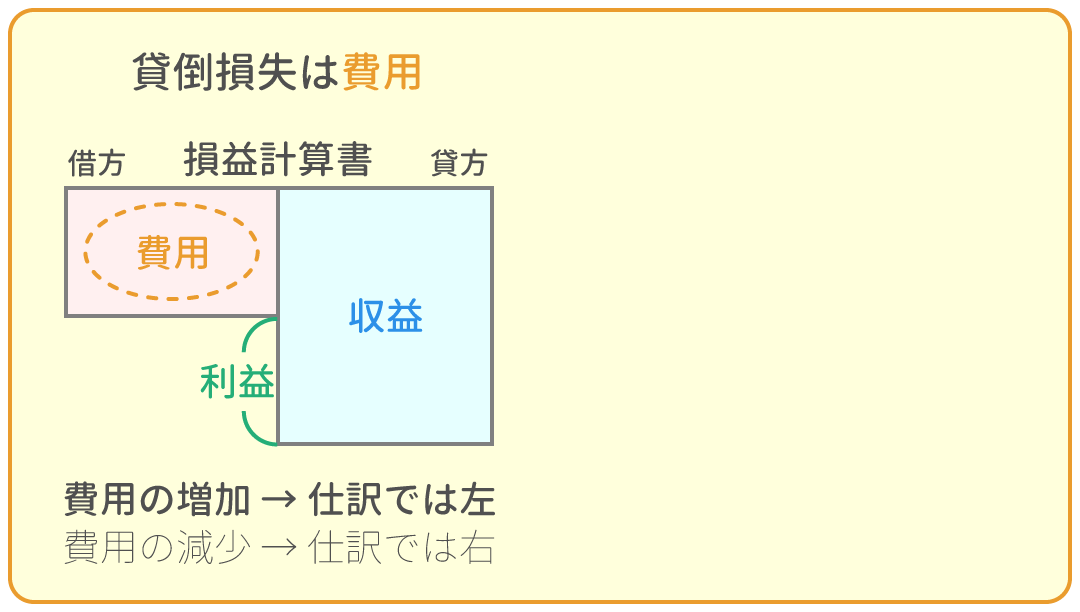

「通信費として計上していた分」から「貯蔵品として繰り越す分」を差し引くので、『通信費(費用)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ貯蔵品 | 6,680 | ア租税公課 | 5,000 |

| カ通信費 | 1,680 |

問題

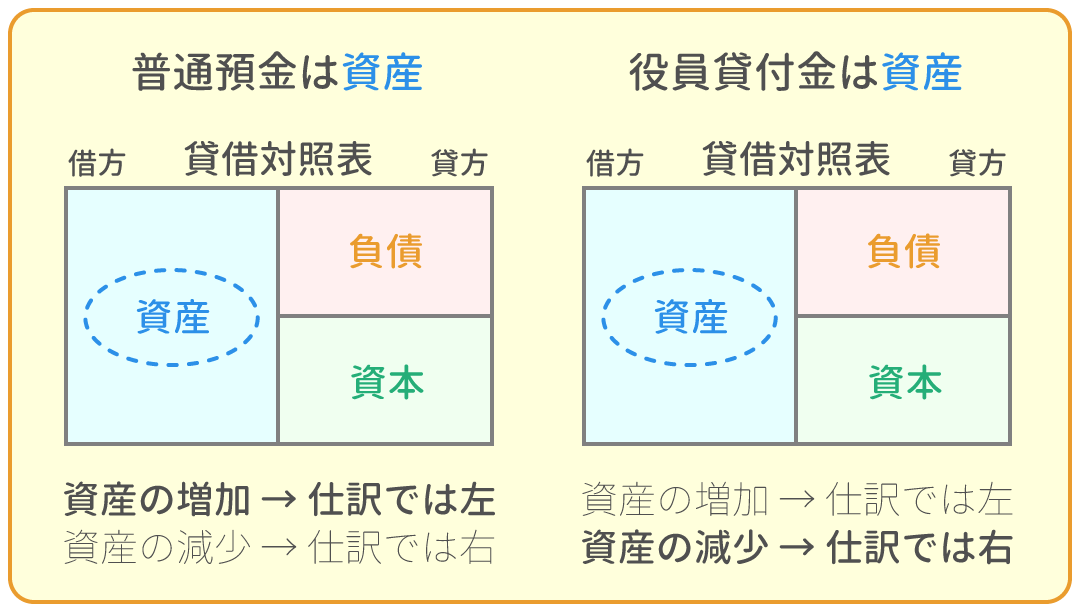

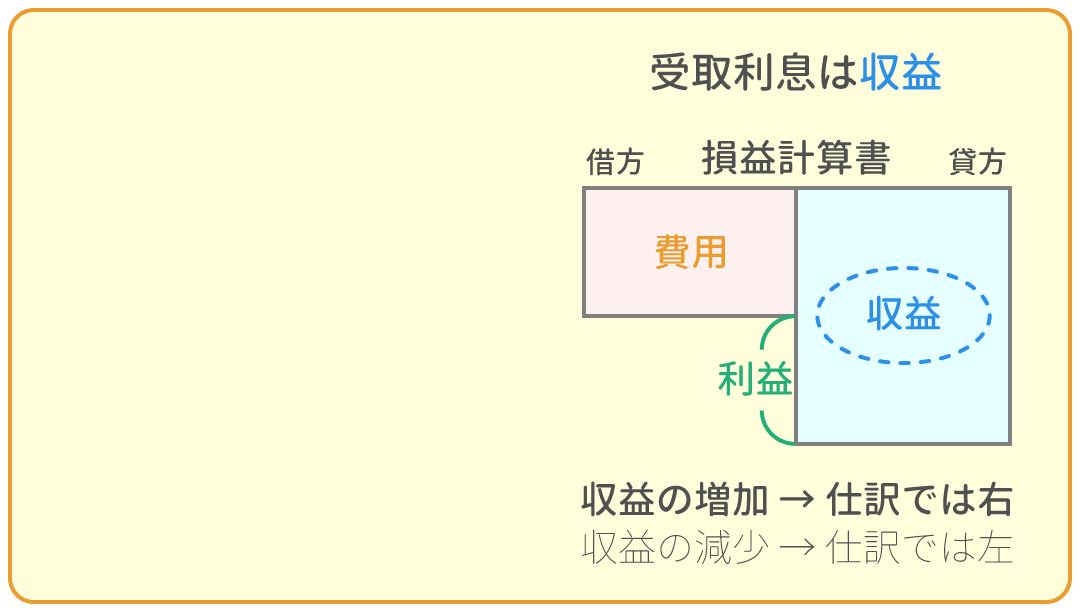

10.当社の取締役に貸し付けていた¥120,000の回収にあたり、元金と利息が普通預金に振り込まれた。貸付期間は10カ月、利率は年利2%である。なお、当社では役員に対して資金を貸し付けた場合、役員貸付金勘定を用いている。 ア. 貸付金イ. 役員貸付金ウ.役員借入金エ. 普通預金オ. 受取利息カ. 支払利息

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ普通預金 | 122,000 | イ役員貸付金 | 120,000 |

| オ受取利息 | 2,000 |

普通預金から振り込まれたので『普通預金(資産)』の増加と考え、左に仕訳します。

返済を受け「貸したお金を返してもらう権利」がなくなるので『役員貸付金(資産)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| エ普通預金 | 122,000 | イ役員貸付金 | 120,000 |

また、利息をもらったので、『受取利息(収益)』の増加と考え、右に仕訳します。

式)[ 利息金額 ] = [ 貸付金額 ]×[ 年利率 ]×[ 月数 ] / 12

= 120,000×0.02×(10 / 12)

= 2,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| エ普通預金 | 122,000 | イ役員貸付金 | 120,000 |

| オ受取利息 | 2,000 |

問題

11.得意先の新潟株式会社が倒産し、同社に対する前期の売掛金¥200,000が貸倒れた。なお、貸倒引当金の残高は¥80,000である。 ア. 売上イ. 売掛金ウ. 償却債権取立益エ. 貸倒引当金オ. 貸倒引当金繰入カ. 貸倒損失

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ貸倒引当金 | 80,000 | イ売掛金 | 200,000 |

| カ貸倒損失 | 120,000 |

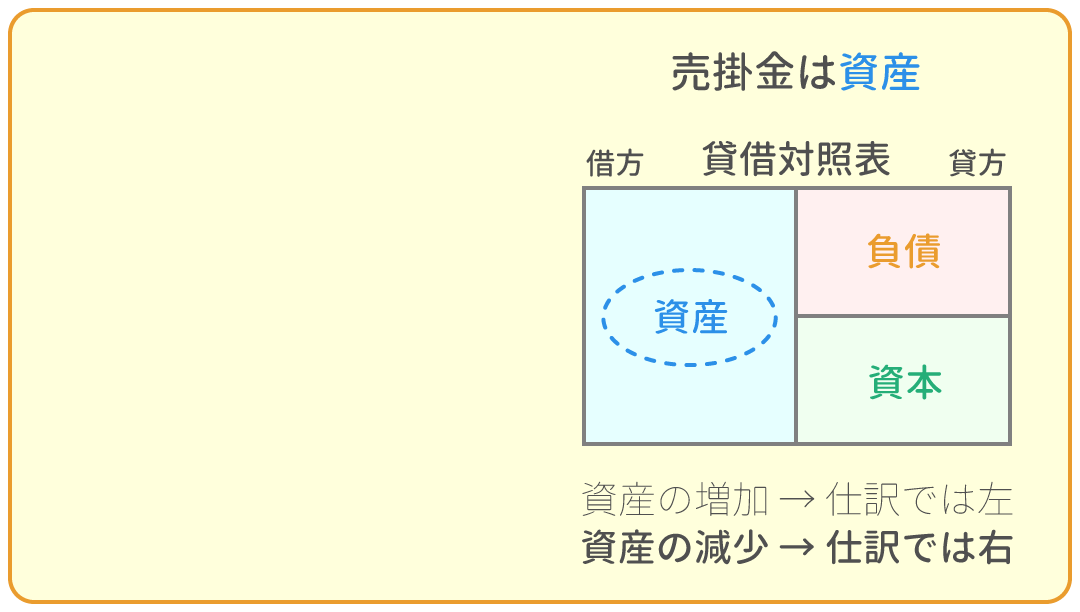

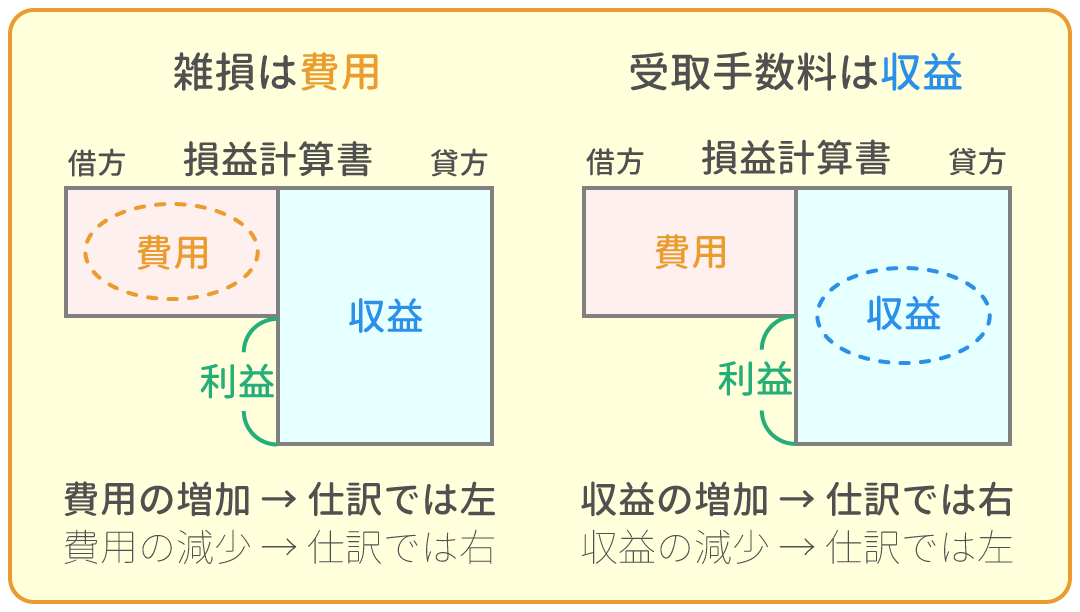

売掛金200,000円が貸倒れたので、『売掛金(資産)』の減少と考え、右に仕訳します。

反対側(左)には、『貸倒引当金』を仕訳します。

200,000円分の貸倒引当金を取り崩したいところですが、残高が80,000円なので、とりあえず80,000円分を取り崩します。

| 借方 | 金額 | 貸方 | 金額 |

| エ貸倒引当金 | 80,000 | イ売掛金 | 200,000 |

不足分は『貸倒損失(費用)』の増加と考え、左に仕訳します。

式)200,000 - 80,000 = 120,000(円)

= 120,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| エ貸倒引当金 | 80,000 | イ売掛金 | 200,000 |

| カ貸倒損失 | 120,000 |

問題

12.決算日において、借方に計上していた現金過不足¥15,000の原因を改めて調査したところ、通信費¥10,000、仲介手数料として受け取っていた¥3,000が記入漏れとなっていた。残額は原因不明のため、雑益または雑損として処理する。 ア.現金過不足イ. 雑益ウ. 雑損エ. 通信費オ. 支払手数料カ. 受取手数料

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ通信費 | 10,000 | ア現金過不足 | 15,000 |

| ウ雑損 | 8,000 | カ受取手数料 | 3,000 |

『現金過不足』の借方残高(左)があるので、この反対側(右)に『現金過不足』を仕訳して残高をゼロにします。

通信費の記入漏れが判明したので『通信費(費用)』の増加と考え、左に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| エ通信費 | 10,000 | ア現金過不足 | 15,000 |

受取手数料の記入漏れが判明したので『受取手数料(収益)』の増加と考え、右に仕訳します。

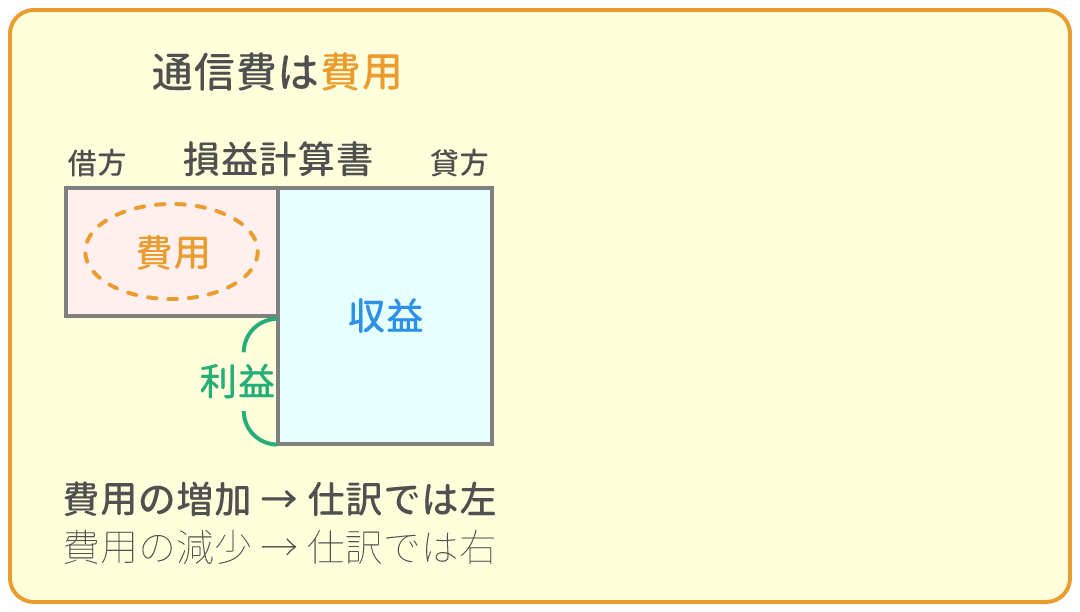

貸借差額を計算すると、左の方が少ないため『雑損(費用)』の増加と考え、左に仕訳します。

式)15,000 + 3,000 - 10,000 = 8,000(円)

| 借方 | 金額 | 貸方 | 金額 |

| エ通信費 | 10,000 | ア現金過不足 | 15,000 |

| ウ雑損 | 8,000 | カ受取手数料 | 3,000 |

問題

13.郵便局にて、事業用の店舗にかかる固定資産税100,000円を現金で納めるとともに1,000円の収入印紙4枚を現金で購入した。 ア. 法人税、住民税及び事業税イ. 仮払消費税ウ. 現金エ. 租税公課オ. 通信費カ. 当座預金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| エ租税公課 | 104,000 | ウ現金 | 104,000 |

固定資産税を納めるとともに、収入印紙を購入したので『租税公課(費用)』の増加と考え、左に仕訳します。

式)100,000 + 4 × 1,000 = 104,000(円)

現金で支払ったので『現金(資産)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| エ租税公課 | 104,000 | ウ現金 | 104,000 |

問題

14.得意先に対する売掛金¥80,000について、同社から電子記録債権の発生記録の請求があったため承諾した。 ア. 電子記録債務イ. 電子記録債権ウ. 売掛金エ. 買掛金オ. 受取手形カ. 売上

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| イ電子記録債権 | 80,000 | ウ売掛金 | 80,000 |

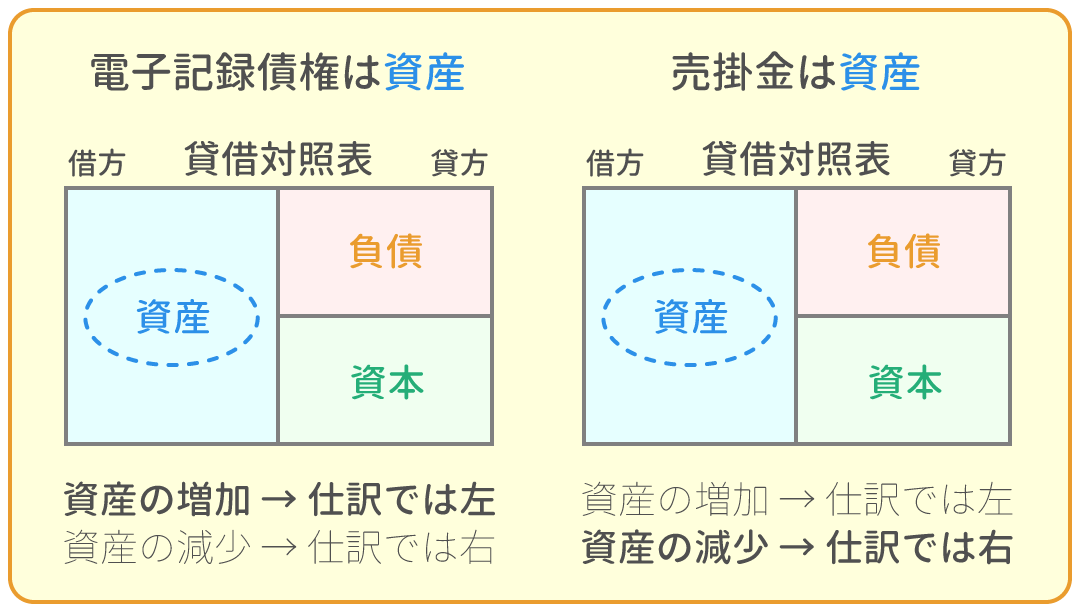

電子記録債権が発生し「あとでお金をもらえる権利」を得たので、『電子記録債権(資産)』の増加と考え、左に仕訳します。

発生記録が行われ売掛金が電子記録債権に変わるため、『売掛金(資産)』の減少と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| イ電子記録債権 | 80,000 | ウ売掛金 | 80,000 |

問題

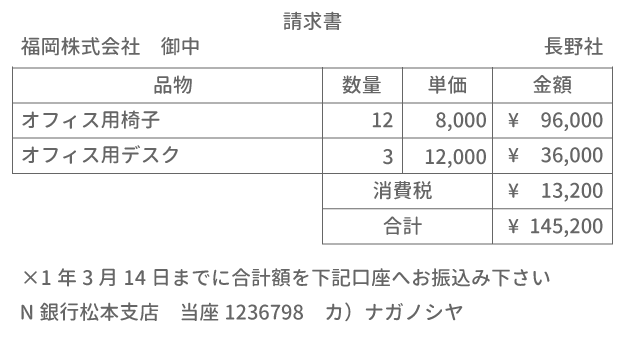

15.商品を仕入れ、商品とともに次の請求書を受けとり、代金は後日支払うこととした。なお、消費税の会計処理は税抜方式による。 ア. 売上イ. 売掛金ウ. 仕入エ. 仮払消費税オ. 未払消費税カ. 買掛金

解答・解説

| 借方 | 金額 | 貸方 | 金額 |

| ウ仕入 | 132,000 | カ買掛金 | 145,200 |

| エ仮払消費税 | 13,200 |

請求書から読み解く「証ひょう」の問題です。

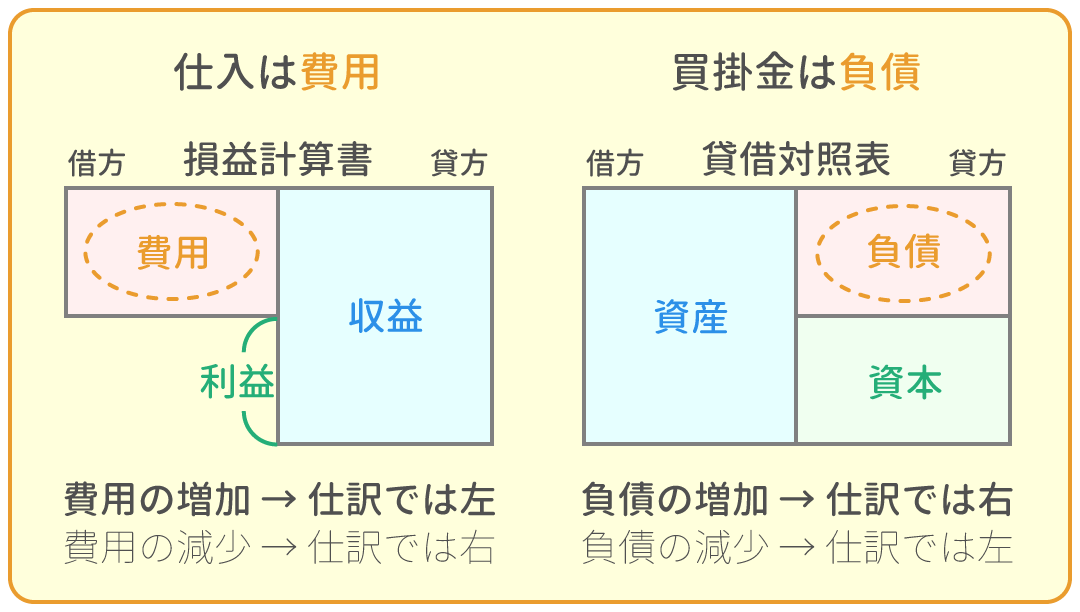

商品を仕入れたので、『仕入(費用)』の増加と考え、左に仕訳します。

「掛け代金を支払う義務」を負ったので、『買掛金(負債)』の増加と考え、右に仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| ウ仕入 | 132,000 | カ買掛金 | 145,200 |

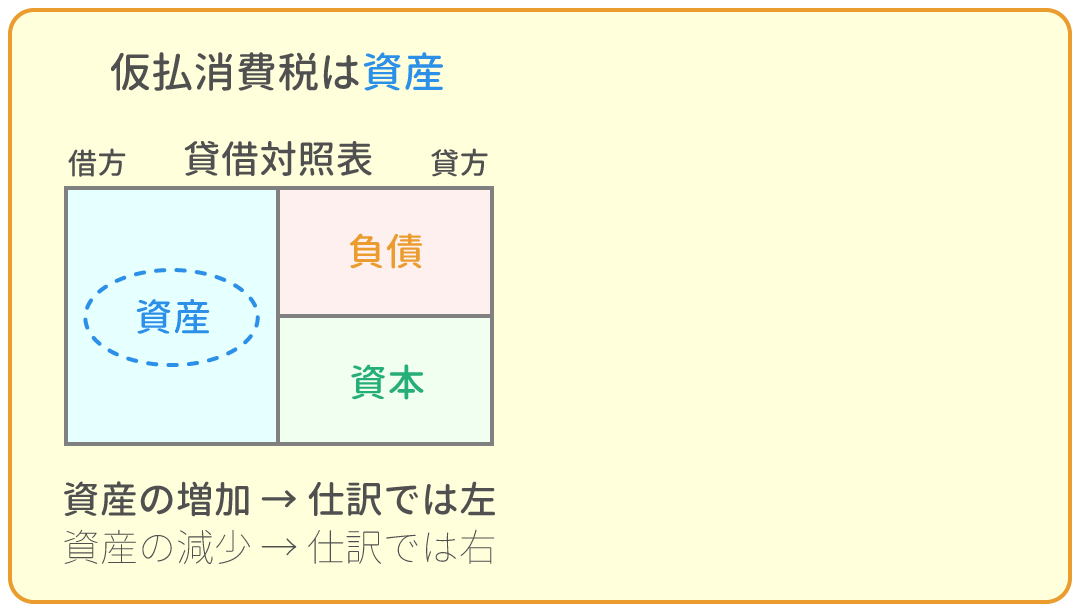

「とりあえず後に払う義務のある消費者に代わって税金を支払った」ので『仮払消費税(資産)』の増加と考え、左に仕訳します。 後に税金を納める際に仮受消費税から差し引けるので、資産です。

| 借方 | 金額 | 貸方 | 金額 |

| ウ仕入 | 132,000 | カ買掛金 | 145,200 |

| エ仮払消費税 | 13,200 |

|

第1問(仕訳) 問題 |

|

第2問(商品有高帳・伝票 一部現金取引) 問題 |

|

第3問(精算表) 問題 |

|

第1問(仕訳) 解答・解説(← 今ココ!) |

|

第2問(商品有高帳・伝票 一部現金取引) 解答・解説 |

|

第3問(精算表) 解答・解説 |

|

第1回 完全予想模試 ネット試験 |